Chefs d'entreprises : faites de nouveaux projets d'investissement après la vente de votre société !

La transmission d'une entreprise est une étape décisive pour l'entrepreneur qui a contribué au développement et à la création de valeur de sa société pendant de longues années. Elle peut être l'occasion de réinvestir le fruit de son engagement afin de continuer à faire fructifier son patrimoine tout en bénéficiant d'une fiscalité avantageuse.

A ce titre, en tant que dirigeant d'entreprise soucieux d'optimiser la gestion de votre patrimoine, vous ne pouvez plus ignorer l'article 150-0 B ter du Code général des impôts. L'activation du mécanisme de l'apport cession présente en effet bien des avantages. En apportant tout ou partie des titres d'une société commerciale à une société holding créée pour l'occasion, vous pourrez en effet bénéficier d'un report d'imposition puis d'une exonération de la plus-value réalisée si les titres conservés dans cette holding sont cédés plus de trois ans à compter de la date de l'apport.

Par ailleurs, si les titres placés dans la société holding ont été revendus avant le délai de trois ans, l'exonération de l'imposition de la plus-value peut être maintenue en respectant trois conditions : en premier lieu, au moins 60% du produit de cession doit être réinvesti dans une activité éligible. En outre, le réinvestissement doit avoir lieu dans un délai de 24 mois suivant la cession. Enfin, ces titres nouvellement acquis devront être conservés pour une durée d'au moins 12 mois.

Diversification et mutualisation doivent guider les choix d'investissement

La sécurisation de votre investissement doit rester au coeur de votre nouvelle stratégie patrimoniale. Il ne s'agit pas de prendre un risque inconsidéré alors que la plus-value que vous avez réussi à dégager représente le fruit d'une vie de travail et matérialise une prise de risque que vous avez effectuée dans un environnement souvent incertain, au prix du franchissement de nombreux obstacles. Par conséquent, le réinvestissement de votre succès passé dans de nouveaux projets entrepreneuriaux ne doit pas seulement être guidé par l'avantage fiscal qui constitue indéniablement un atout mais ne peut constituer la seule motivation de votre démarche.

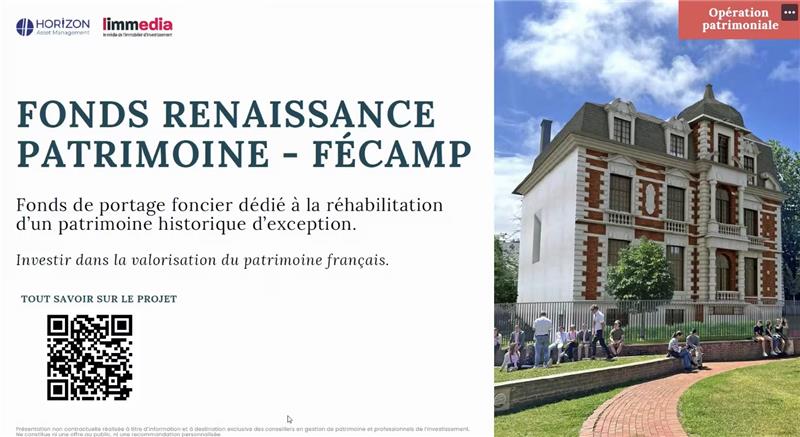

Celle-ci doit d'abord s'appuyer sur une compréhension véritable et une appétence réelle pour l'univers d'investissement que vous avez décidé de privilégier. Ainsi, pourquoi ne pas investir une partie de vos avoirs dans la « pierre » ? Parmi les activités éligibles qui ne sont pas corrélées aux marchés financiers, l'immobilier « productif » (promotion immobilière, résidences services, etc.) figure, en effet, en bonne place pour offrir un débouché attractif et sécurisant à votre placement.

Cependant, ne mettez pas tous vos oeufs dans le même panier ! La diversification et la mutualisation de vos investissements restent les éléments incontournables de toute stratégie optimale de gestion. C'est ainsi que votre nouveau projet d'investissement prendra tout son sens.

Par Arnaud Monnet, Directeur Général d'Horizon AM